IPO Żabka

Żabka Group planuje przeprowadzić pierwszą ofertę publiczną (IPO) akcji, co stanowi ważny krok dla spółki w pozyskaniu kapitału poprzez wprowadzenie akcji na Giełdę Papierów Wartościowych w Warszawie (GPW). Poniżej przedstawiam kluczowe informacje dotyczące oferty oraz wyceny spółki.

Kluczowe informacje o IPO

- Wielkość oferty: Do 300 000 000 akcji zwykłych, z opcją dodatkowej emisji do 15% sprzedawanych akcji w ramach stabilizacji kursu.

- Wprowadzenie na giełdę: Żabka planuje wprowadzenie na GPW łącznie 1 000 000 000 akcji, obejmujących zarówno nowe, jak i istniejące akcje.

- Sprzedający akcjonariusze: Głównymi sprzedającymi są Heket Topco S.à r.l., PG Investment Company 1113B S.à r.l. oraz Europejski Bank Odbudowy i Rozwoju (EBOR).

- Cena maksymalna: Maksymalna cena dla inwestorów indywidualnych została ustalona na poziomie 21,50 PLN za akcję. Cena dla inwestorów instytucjonalnych zostanie określona w tym zakresie, ale może przekroczyć tę maksymalną wartość.

- Zastosowanie środków: Środki z oferty nie trafią bezpośrednio do spółki, ponieważ Żabka nie emituje nowych akcji – zysk z oferty przypadnie głównie sprzedającym akcjonariuszom.

Przegląd działalności i strategia

Żabka zarządza największą siecią sklepów convenience w Polsce i rozszerza swoją działalność na nowe rynki, takie jak eGrocery oraz sklepy autonomiczne. Jej model biznesowy opiera się na:

- Modelu franczyzowym, skoncentrowanym na Quick Meal Solutions (QMS), usługach i wygodzie konsumenta.

- Rozwoju napędzanym technologią, w tym sztuczną inteligencją do wyboru lokalizacji sklepów, optymalizacji asortymentu i logistyki.

- Ekspansji sieci sklepów: Żabka planuje otwierać ponad 1000 nowych sklepów rocznie w Polsce i Rumunii.

- Innowacjach cyfrowych, takich jak sklepy autonomiczne Nano, usługi eGrocery Delio i Jush!, a także rozwiązania typu D2C (Direct to Consumer) – Maczfit i Dietly.

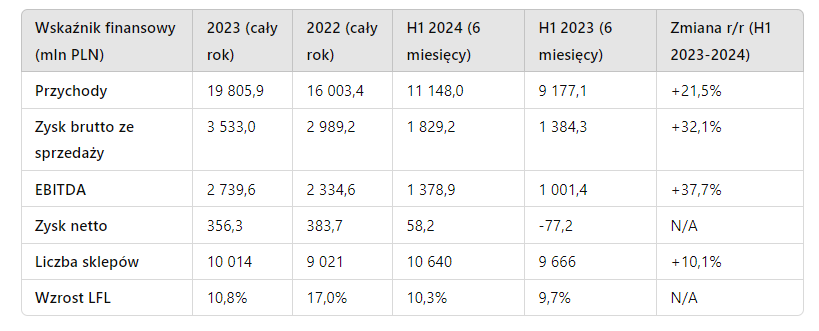

Wyniki finansowe (na dzień 30 czerwca 2024 r.)

Kluczowe wnioski:

- Wzrost przychodów: Żabka zanotowała znaczący wzrost przychodów o 21,5% w pierwszej połowie 2024 roku, co wynika z otwierania nowych sklepów oraz wzrostu sprzedaży w istniejących placówkach.

- Marża brutto: Znaczna poprawa marży brutto sugeruje lepsze zarządzanie kosztami i wzrost sprzedaży produktów o wyższych marżach, takich jak szybkie posiłki czy usługi.

- EBITDA: Wzrost EBITDA o 37,7% świadczy o poprawie efektywności operacyjnej pomimo wyzwań związanych z ekspansją i rosnącą konkurencją.

- Zysk netto: Spółka odnotowała znaczną poprawę z wyniku netto – z poważnej straty w H1 2023 (77,2 mln PLN) do zysku netto w H1 2024 na poziomie 58,2 mln PLN.

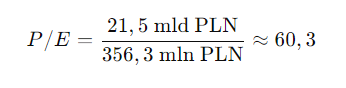

Wycena IPO

Przy założeniu ceny maksymalnej 21,50 PLN za akcję i emisji 1 miliarda akcji po IPO, kapitalizacja rynkowa Żabki wyniosłaby 21,5 mld PLN.

a) Wskaźnik P/E (Cena do zysku):

Jest to stosunkowo wysoki wskaźnik P/E, co może oznaczać, że inwestorzy oczekują wysokiego tempa wzrostu zysków spółki w przyszłości.

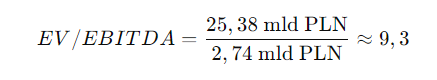

b) Wskaźnik EV/EBITDA (Wartość przedsiębiorstwa do EBITDA):

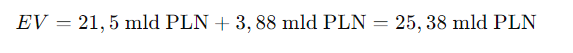

Biorąc pod uwagę EBITDA wynoszącą 2,74 mld PLN oraz zadłużenie netto (bez leasingu) w wysokości 3,88 mld PLN:

- Wartość przedsiębiorstwa (EV):

- EV/EBITDA:

Wskaźnik EV/EBITDA na poziomie 9,3x jest zgodny z branżą detaliczną, gdzie spodziewany jest dalszy rozwój, ale jednocześnie istnieje wysoka konkurencja.

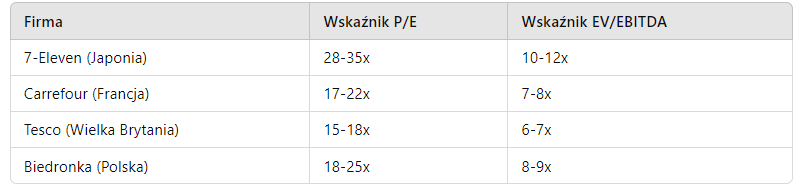

Porównanie z konkurencją

Dla porównania, poniżej zestawiono wskaźniki P/E i EV/EBITDA dla innych firm z branży handlu detalicznego:

Wskaźnik P/E Żabki (około 60x) jest znacznie wyższy, co odzwierciedla duże oczekiwania co do wzrostu. Z kolei wskaźnik EV/EBITDA jest bardziej zgodny z rynkiem, co sugeruje solidne możliwości generowania gotówki w porównaniu z konkurentami.

Strategia wzrostu i ryzyka

Żabka prowadzi agresywną ekspansję na rynku rumuńskim, a także kontynuuje szybki rozwój sieci sklepów w Polsce. Inwestycje w transformację cyfrową (np. sklepy autonomiczne, eGrocery) zapewniają dalszy potencjał wzrostu. Kluczowe ryzyka obejmują:

- Intensyfikację konkurencji, szczególnie ze strony takich graczy jak Biedronka czy Lidl.

- Zależność od modelu franczyzowego, który może ograniczać dalszy rozwój, jeśli Żabka napotka trudności w rekrutacji lub utrzymaniu franczyzobiorców.

- Warunki makroekonomiczne, takie jak zmiany w nawykach konsumenckich wywołane inflacją lub spowolnieniem gospodarczym.

Więcej ciekawych treści znajdziesz w sekcji artykuły i na naszych social media. Nie trać okazji Zarejestruj się i bądź na Plusie!